保險業(yè)發(fā)展到今天,“最大誠信”無疑已經(jīng)是公認(rèn)的基本原則之一。然而,一些銷售人員利用消費(fèi)者對產(chǎn)品認(rèn)識的不足,通過夸大保險責(zé)任、隱瞞重要信息等方式進(jìn)行誤導(dǎo)宣傳,導(dǎo)致消費(fèi)者購買了不適合自己的保險產(chǎn)品,或者在需要理賠時碰壁。

近年來,監(jiān)管不斷加強(qiáng)對保險銷售行為的監(jiān)管,對保險公司及銷售人員、第三方平臺欺騙投保人的行為頻頻開罰單,同時也向保險消費(fèi)者發(fā)布風(fēng)險提示,謹(jǐn)防銷售誤導(dǎo)風(fēng)險。當(dāng)下在保險消費(fèi)中大家可能會遇到哪些“套路”?適逢5月15日全國投資者保護(hù)宣傳日,通過以下案例,或許能幫助大家在購買保險的過程中識別保險消費(fèi)陷阱。

案例一:直播里的“叫賣式”醫(yī)療險

“生病、住院都能報,住院費(fèi)、床位費(fèi)、手術(shù)費(fèi),自費(fèi)藥、進(jìn)口藥、外購藥,花多少報多少,責(zé)任內(nèi)100%報銷,不滿意可以退……”這段貫口式銷售話術(shù),來自某社交平臺的保險直播間。當(dāng)你偶然刷到這樣的直播,你是否會被如此全面的保障所吸引,在主播的一聲聲催促中下單。

正是在這樣的保險直播間里,消費(fèi)者小劉下單了一款百萬醫(yī)療險。不過,直到理賠時他才發(fā)現(xiàn),這款保險的實(shí)際報銷情況與他所聽到的“100%報銷”有出入。小劉委屈表示,當(dāng)時主播反復(fù)強(qiáng)調(diào)的都是“大病小病都能報”,并沒有提及免賠額、報銷比例限制這些內(nèi)容。造成消費(fèi)者“不了解免賠額就下單”,保險直播間沒有盡到告知義務(wù)這一點(diǎn)毋庸置疑。

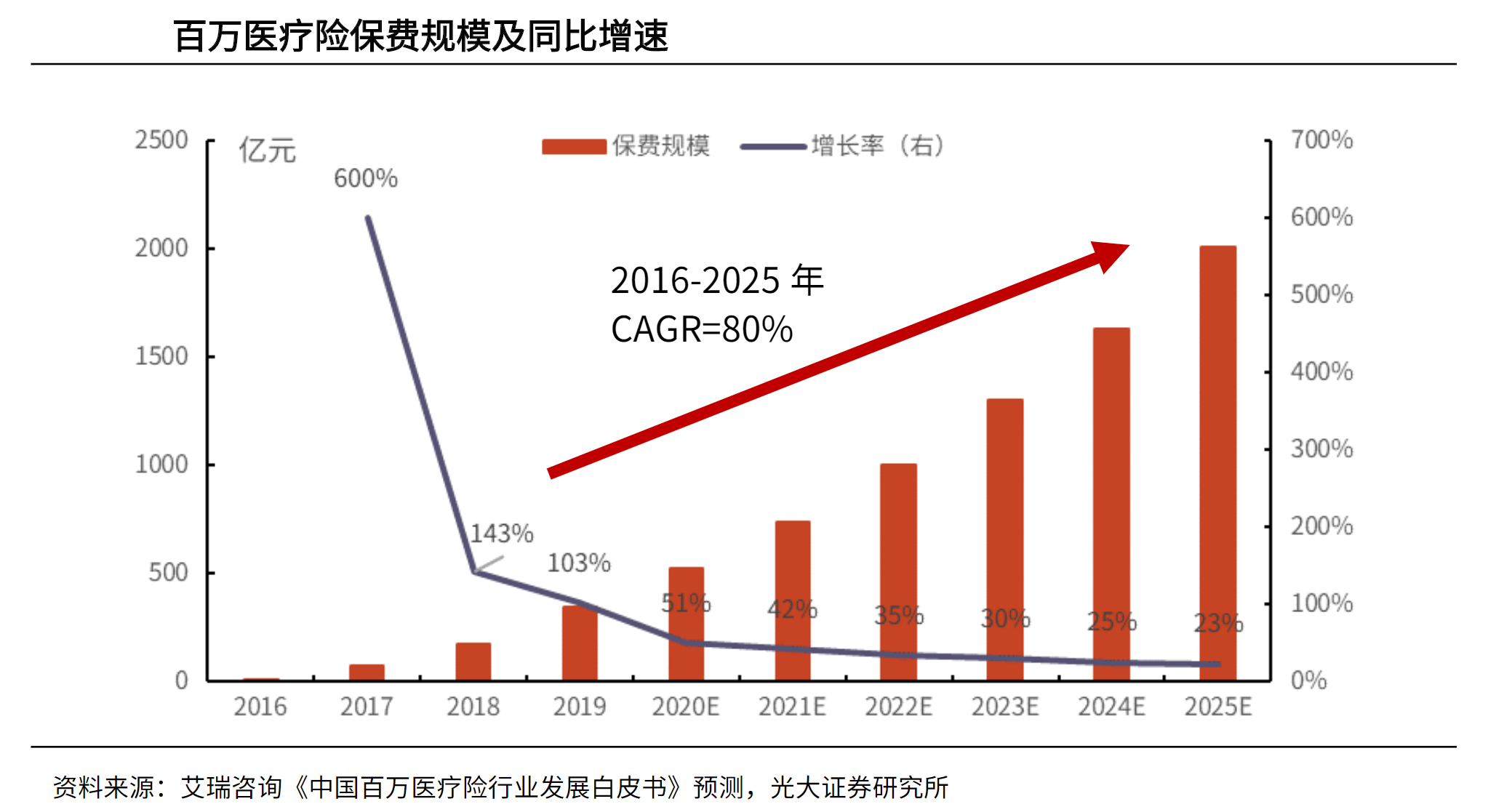

《每日經(jīng)濟(jì)新聞》記者近日瀏覽多個保險直播間注意到,為了讓消費(fèi)者更快地作出購買決策、促成更多的成交,夸大宣傳、隱瞞重要信息的情況仍然存在,涉及的險種集中在少兒醫(yī)療險、百萬醫(yī)療險等醫(yī)療險產(chǎn)品銷售中。

以某款普惠版百萬醫(yī)療險產(chǎn)品為例,主播在直播間里反復(fù)強(qiáng)調(diào)“2萬以上100%比例報銷”。“是醫(yī)保內(nèi)的2萬以上嗎?”面對網(wǎng)友關(guān)于2萬元免賠額的多次追問,該主播只是回應(yīng)“只要是2萬以上,都100%比例報銷”。實(shí)際上記者查閱該產(chǎn)品責(zé)任時發(fā)現(xiàn),該產(chǎn)品的醫(yī)保內(nèi)、醫(yī)保外的住院醫(yī)療金年度免賠額均為2萬元。

面對消費(fèi)者的猶豫不決,在另一個主要銷售少兒醫(yī)療險的直播間里,還有主播催促道:“還有幾分鐘就下播了,可以直接下單,不想要了可以隨時退。”記者注意到,根據(jù)保險條款規(guī)定,投保人在猶豫期后申請解除合同會遭受一定經(jīng)濟(jì)損失。

此外,上述少兒醫(yī)療險、百萬醫(yī)療險等短期醫(yī)療險產(chǎn)品保障期間為一年,一些主播非但未提示續(xù)保風(fēng)險,還不斷強(qiáng)調(diào),只要能購買該產(chǎn)品,即便是出險了也會續(xù)保到終身。

案例二:“1元購”后,上了自動扣費(fèi)的套

“首月1元,享百萬保障”——類似的“1元購”廣告頻繁于手機(jī)軟件出現(xiàn),這看似誠意滿滿的贈險活動,實(shí)則是精心設(shè)計(jì)的陷阱。

張先生日前在某平臺上投訴,自己的父親被“1元購”保險宣傳誤導(dǎo),在去年12月領(lǐng)取了所謂的“1元購”贈險之后,“被開通”投保。等張先生發(fā)現(xiàn)時,其父親的賬戶已連續(xù)多月被自動扣款135.6元。

《每日經(jīng)濟(jì)新聞》記者注意到,在過去幾年中,以低價誘導(dǎo)消費(fèi)者投保的套路,一度演化出多種形式。

一類是較早的“首月0元”套路。一些保險公司和第三方網(wǎng)絡(luò)平臺在宣傳頁面顯示“首月0元”“限時特惠首月立減N元”等內(nèi)容,實(shí)際是首月不收取保費(fèi),將全年應(yīng)交保費(fèi)均攤至后11個月,消費(fèi)者并未得到保費(fèi)優(yōu)惠。2020年,原中國銀保監(jiān)會消費(fèi)者權(quán)益保護(hù)局發(fā)布通報,認(rèn)定相關(guān)保險公司和平臺給投保人優(yōu)惠(豁免或減少)應(yīng)交保費(fèi)錯覺、誘導(dǎo)投保人購買保險的行為,屬于虛假宣傳、欺騙投保人。

在短期健康險“首月0元”等被廣泛關(guān)注、大量投訴并被監(jiān)管叫停和處罰之后,一種以“低保費(fèi)、高免賠”產(chǎn)品作為“引線”的操作模式變得較為普遍。

這被業(yè)內(nèi)稱為健康險“魔方業(yè)務(wù)”,其套路是這樣的:首先,你收到一條“每月1元起,最高600萬元保額”的投保鏈接,打開鏈接填寫姓名、身份證號、手機(jī)號后僅1元可領(lǐng)取贈險;此后電話呼入,客服人員告訴你,目前選擇的方案保障有限,可以通過增加保費(fèi),將免賠從幾萬降至1萬,賠償比例從40%提升至100%。電話掛斷后,你會收到一條短信,按照短信提示,點(diǎn)開鏈接點(diǎn)擊“升級”即可。

2023年11月,監(jiān)管曾向保險公司下發(fā)《關(guān)于短期健康保險產(chǎn)品有關(guān)風(fēng)險的提示》,其中提到,不應(yīng)使用“保障完善”“產(chǎn)品升級”“保障提升”等詞匯,不當(dāng)引導(dǎo)投保人進(jìn)行新的投保或保全動作。使用“約定延期扣費(fèi)”“自動續(xù)費(fèi)”等類似方式收取保費(fèi)的,要進(jìn)行充分說明,確保投保人準(zhǔn)確理解。簽署的授權(quán)扣費(fèi)協(xié)議應(yīng)與產(chǎn)品的保險期間匹配,并確保告知投保人,若停止自動扣費(fèi),需如何進(jìn)行操作。

案例三:把保險當(dāng)理財賣,只強(qiáng)調(diào)“高收益”

“我媽幾年前在銀行買了一份年金險,當(dāng)時業(yè)務(wù)員介紹的是一年交1萬,交滿15年可以一次性取出本金和利息,現(xiàn)在我打電話咨詢之后發(fā)現(xiàn)跟業(yè)務(wù)員介紹的不一樣,實(shí)際是等我(被保險人)60歲之后才能取出現(xiàn)金價值……”趙女士近日在網(wǎng)上發(fā)帖稱。

所謂現(xiàn)金價值,是指根據(jù)保險精算原理計(jì)算的保單實(shí)際所具有的價值,通常體現(xiàn)為投保人解除保險合同,也就是退保時,保險公司向投保人退還的金額。

買保險的時候業(yè)務(wù)員說繳滿保費(fèi)就能退回本金,實(shí)際退保的時候發(fā)現(xiàn)金額少得可憐。《每日經(jīng)濟(jì)新聞》記者注意到,不少保險消費(fèi)者在購買壽險產(chǎn)品若干年后,才發(fā)現(xiàn)銷售人員存在宣傳誤導(dǎo)的情況,選擇退保則可能連本金都拿不回來。

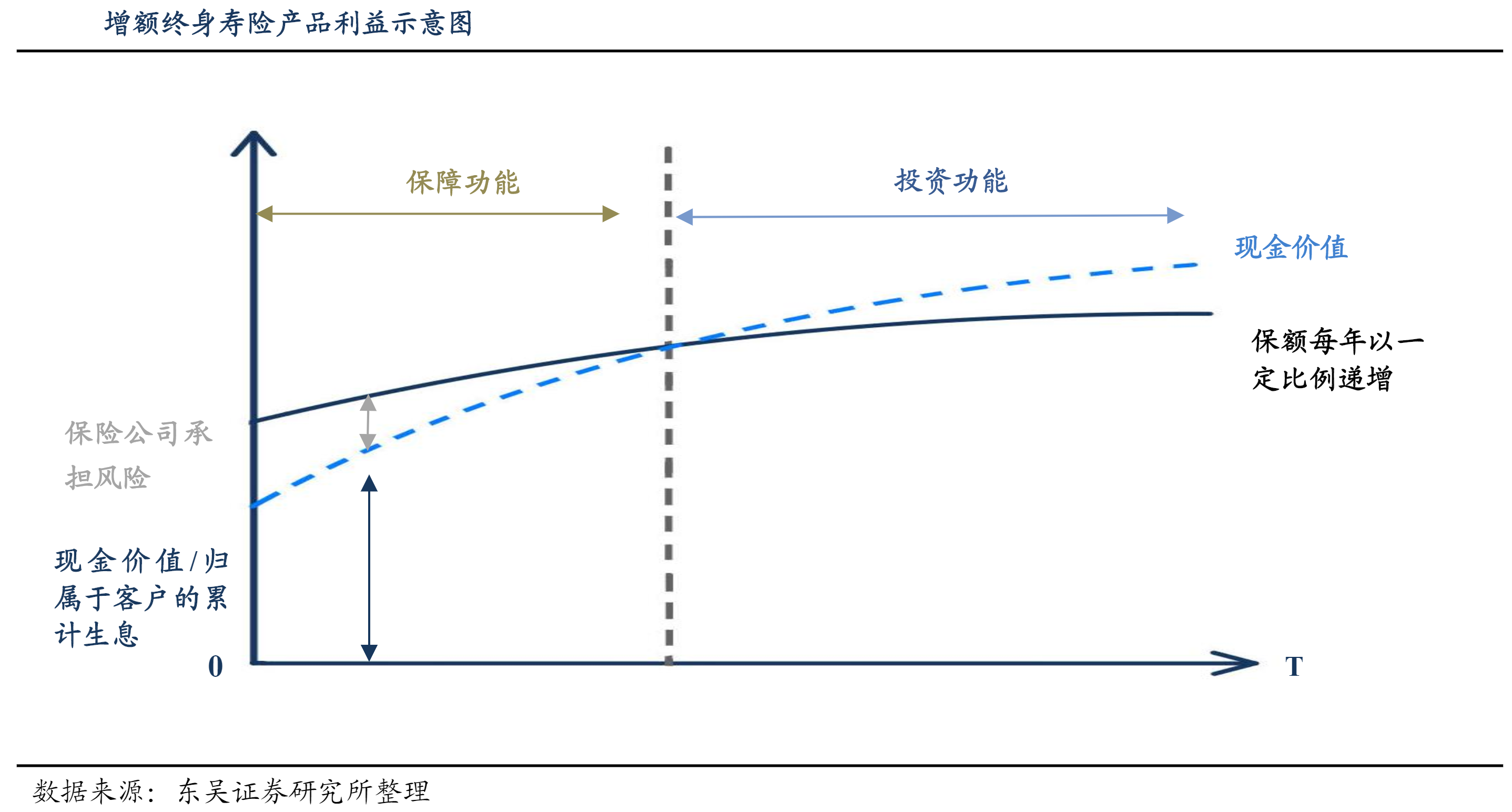

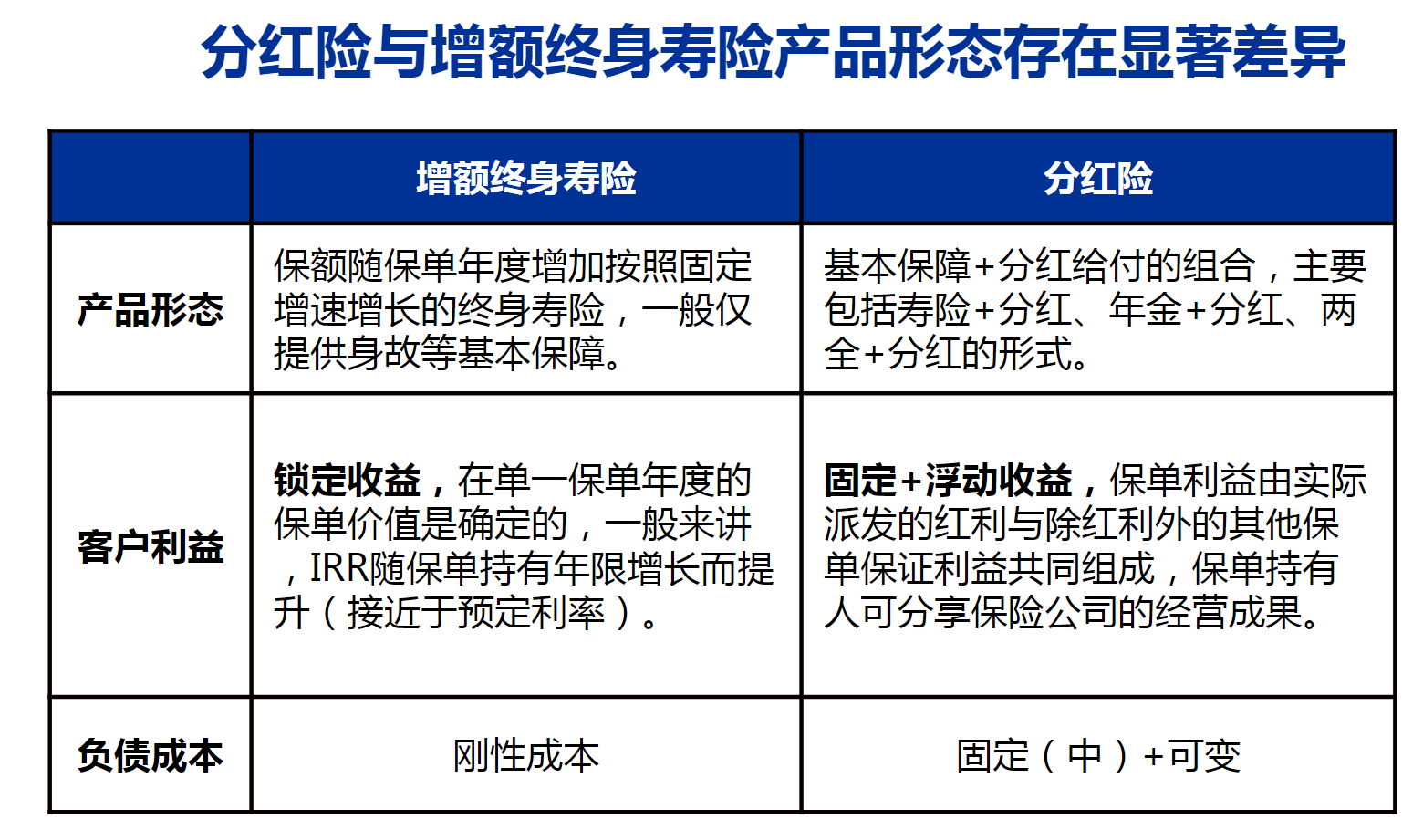

近年來,在市場利率下行、資本市場波動等多重因素影響下,能鎖定長期收益的“保本”理財型保險產(chǎn)品深受市場青睞,以最受市場追捧的增額終身壽險為例,銷售人員將“復(fù)利3%”作為宣傳重點(diǎn),類比理財產(chǎn)品銷售。中國精算師協(xié)會曾向消費(fèi)者提示風(fēng)險,警惕有的保險營銷員在銷售該類產(chǎn)品過程中涉嫌誤導(dǎo)性宣傳。

相對于高現(xiàn)金價值的增額終身壽險,年金險短期累積的現(xiàn)金價值相對更低,回本周期相對更長。

原中國銀保監(jiān)會消費(fèi)者權(quán)益保護(hù)局曾發(fā)布風(fēng)險提示,銷售誤導(dǎo)行為侵害消費(fèi)者的知情權(quán)、自主選擇權(quán)和公平交易權(quán)等權(quán)利。

故意隱瞞保險產(chǎn)品屬性,將具有相近保險責(zé)任的產(chǎn)品進(jìn)行混淆,或混淆保險產(chǎn)品和其他理財產(chǎn)品,侵害消費(fèi)者的知情權(quán)。比如以銀行理財產(chǎn)品、銀行存款、證券投資基金份額等其他金融產(chǎn)品的名義宣傳銷售保險產(chǎn)品;或者使用保險產(chǎn)品的分紅率、結(jié)算利率等比率性指標(biāo),與銀行存款利率、國債利率等其他金融產(chǎn)品收益率進(jìn)行簡單對比,給消費(fèi)者造成誤導(dǎo),容易引發(fā)理賠爭議或退保糾紛。

此外,個別銷售人員在銷售分紅險、投資連結(jié)險、萬能險等人身保險新型產(chǎn)品時,存在只強(qiáng)調(diào)“高收益”而不展示不利信息、承諾保證收益等虛假宣傳行為。

如何避免落入保險營銷陷阱?

如何避免落入保險營銷的陷阱?多位業(yè)內(nèi)人士在受訪時建議,保險消費(fèi)者要在購買前做足功課,不能僅憑借銷售人員的口頭承諾倉促下單。

北京排排網(wǎng)保險代理有限公司總經(jīng)理?xiàng)罘硎荆kU消費(fèi)者在購買保險產(chǎn)品之前,應(yīng)仔細(xì)了解產(chǎn)品條款內(nèi)容,并保持理性思考,仔細(xì)評估保險產(chǎn)品是否符合自己的實(shí)際情況和需求,不要被過度宣傳和銷售手法所影響。謹(jǐn)慎選擇銷售渠道,避免通過非法渠道購買保險產(chǎn)品。在購買保險產(chǎn)品之前,可以咨詢專業(yè)的保險從業(yè)人員,獲取專業(yè)意見和建議。

針對保險消費(fèi)陷阱,以及銷售人員在直播等渠道中可能存在的誤導(dǎo)行為,慧擇保險經(jīng)紀(jì)客戶服務(wù)中心總經(jīng)理左申洋建議,保險消費(fèi)者在購買保險時采取以下措施來防范銷售誤導(dǎo),保護(hù)自身合法權(quán)益:

一是增強(qiáng)保險知識。了解基本的保險原理和不同類型保險產(chǎn)品的特點(diǎn),明確自己的保險需求,以便在購買時能夠作出明智的決策。

二是警惕夸大宣傳。對于直播等渠道中夸大保險責(zé)任、承諾高回報率的銷售說辭,要保持警惕,不輕易相信。在購買前,應(yīng)仔細(xì)閱讀保險合同和條款,了解產(chǎn)品的實(shí)際保障范圍、理賠條件和除外責(zé)任。

三是核實(shí)銷售信息。對于銷售人員提供的信息,可以通過保險公司官方網(wǎng)站、客服熱線等渠道進(jìn)行核實(shí),確保信息的真實(shí)性。

四是理性對待“優(yōu)惠”活動。對于“1元購”等看似優(yōu)惠的保險產(chǎn)品,要仔細(xì)了解其背后的真實(shí)情況,避免被低價吸引而購買到不適合自己的產(chǎn)品。

五是明確保險與理財?shù)膮^(qū)別。保險產(chǎn)品的本質(zhì)是風(fēng)險保障,而非投資理財。在購買時,要明確自己的需求,避免被誤導(dǎo)將保險當(dāng)作理財產(chǎn)品購買。

六是保留相關(guān)證據(jù)。在購買過程中,要保留好與銷售人員的溝通記錄、保險合同等重要證據(jù),以便在需要時維權(quán)。

七是及時維權(quán)。如果發(fā)現(xiàn)銷售人員存在誤導(dǎo)行為或自身權(quán)益受到侵害,要及時向保險公司投訴或向相關(guān)部門舉報,維護(hù)自己的合法權(quán)益。

左申洋表示,保險消費(fèi)者在購買保險時應(yīng)保持理性、謹(jǐn)慎的態(tài)度,提高自我保護(hù)意識,避免被誤導(dǎo)購買不適合自己的保險產(chǎn)品。同時,監(jiān)管部門也應(yīng)加大對保險市場的監(jiān)管力度,打擊銷售誤導(dǎo)等違法行為,維護(hù)保險市場的健康發(fā)展。(記者 涂穎浩)

(責(zé)任編輯:馬欣)

手機(jī)看中經(jīng)

手機(jī)看中經(jīng) 經(jīng)濟(jì)日報微信

經(jīng)濟(jì)日報微信 中經(jīng)網(wǎng)微信

中經(jīng)網(wǎng)微信