|

����ˮ���d�ۣ����ܸ���

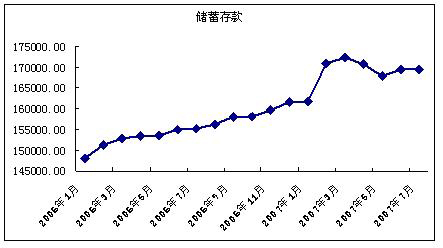

���� �����(du��)�����Û�ǻ����Y�a(ch��n)Ҏ(gu��)ģ�Ѵ����ֱ��ԭ�������ô������������ġ����f�ɕr��������K�����K�Y(ji��)��Ԓ�����ֱ�ӵČ�(d��o)������Ȼ�ǻ���o���ٞ�������Û�ṩ���ď�ˎ�� ���� ���ڻ�������˵ĽY(ji��)��(g��u)�ѽ�(j��ng)�����Еr�����I(y��)�����D(zhu��n)׃?y��u)邀��Ͷ�Y�ߞ��������ˣ�����Ͷ�Y�ߵĺ��m(x��)�Y��׃����r���ɞ����л���Ҏ(gu��)ģ���F(xi��n)�A���Թ��c(di��n)����Ҫָ��(bi��o)��� �����D2�@ʾ���ǽ��ڙC(j��)��(g��u)����Ń������׃����r��2006��ȫ������������������ƽ��(w��n)���L�ĸ����������2007��3�º�������F(xi��n)�h(hu��n)���½��Ġ�r������������������������Ʊ�Ј��ͻ����Ј��D(zhu��n)�ơ��҂��J(r��n)������@�N������½��Dz��ɳ��m(x��)�ģ���?y��n)郦���ƽ��(w��n)���L�ǽ����Ј������l(f��)չ����Ҫ��(bi��o)־�����ֻ�Ю�(d��ng)�����Ј��l(f��)��ͻ׃�r�������@�Nƽ��(w��n)���L�ŕ���׃����������@�ӵ�߉���҂����Ń�����½������ȵ��������Ȼ��������@�N����ĭh(hu��n)���½����m(x��)��3�����������6��ĩ�_(d��)�����c(di��n)���_ʼ����(w��n)���M��6�·�֮������^�m(x��)�ϝq�������������Y���ٴ��½��ķ���ʮ�����������@�����ڴփ����Y�𱣳ַ�(w��n)���Ĵ����������������m(x��)�и�����Y���Ƀ�����������������ѽ�(j��ng)����F(xi��n)��(sh��)��� ����

�D2�����ڙC(j��)��(g��u)����Ń�����׃����r��2006��1��-2007��7�£����� ��(sh��)��(j��)��Դ���Ї������y�� ���� ������ϣ�����m(x��)�Y����֧�λ���Ŀ�����Û�ѽ�(j��ng)�Dz���F(xi��n)��(sh��)���������������ô���������Y���Ƿ��܉��^�m(x��)�S�ַ��s�ĸ���������҂����˳�֔(j��n)���đB(t��i)����������ڂ���Ͷ�Y���ڻ���������еı����ѽ�(j��ng)�dz�֮���������������Ͷ�Y���������(w��n)����Ͷ�Y���(du��)�����һ���Ј����L(f��ng)���݄����������Ͷ�Y�ߵ���ʧ�ٶȌ����Ƿdz�֮������������^��ˮ���d�ۡ����ܸ��ۡ����������춨�x�͵Ļ��O�п�����δ���ɞ�K�Y(ji��)�������f�ɕr������ֱ���������� ���� ��(sh��)��(j��)��Դ���Ї������y�� ���� ������ϣ�����m(x��)�Y����֧�λ���Ŀ�����Û�ѽ�(j��ng)�Dz���F(xi��n)��(sh��)���������������ô���������Y���Ƿ��܉��^�m(x��)�S�ַ��s�ĸ���������҂����˳�֔(j��n)���đB(t��i)����������ڂ���Ͷ�Y���ڻ���������еı����ѽ�(j��ng)�dz�֮���������������Ͷ�Y���������(w��n)����Ͷ�Y���(du��)�����һ���Ј����L(f��ng)���݄����������Ͷ�Y�ߵ���ʧ�ٶȌ����Ƿdz�֮������������^��ˮ���d�ۡ����ܸ��ۡ����������춨�x�͵Ļ��O�п�����δ���ɞ�K�Y(ji��)�������f�ɕr������ֱ���������� ����

���ڻ����^�ϵ��_(d��)Ħ����˹֮��

���� �S���Ї������ƶȽ��O(sh��)���������M(j��n)�������Ј�����څ����졣�����������������ʼ�K��Ӱ��Ј��߄ݵIJ��ɺ�ҕ�����������S��ָ��(sh��)�ij��m(x��)��������������������f�ɕr������څ�����l(f��)���@����������Ҳ�����P(gu��n)ע�����Ͷ�Y����(j��)��Ϣ��ʿ�Q���������ֻ��������˾���»����������}�ɵ��^�ּ��гւ}�ѽ�(j��ng)�����˹���ӵ��P(gu��n)ע����������Ӳ�ȡ���x�����ֶ�Ҫ�����ע���L(f��ng)�U������ ���� ����5�£��C�O(ji��n)������һ�����������˾��֪ͨ�����Ҫ����˾��(y��ng)��(y��n)���Ʊ���x��ķּ�������M(j��n)�롢���;S�o(h��)�ȹ����ƶ��������(y��n)���չ�Ʊ�x���(bi��o)��(zh��n)����Ͷ�Y�Q�߳����c�ڙ�(qu��n)�ƶ��Լ�����(zh��)�����̵��M(j��n)�й�Ʊ�I�u��Ͷ�Y�M�ϵĘ�(g��u)�������(y��n)��Ͷ�Y�����ˆT��Ͷ�Y�����(qu��n)�����������Þ�����ژI(y��)���ŗ�Ͷ�Y����S����Ļ���Ͷ�Y�L(f��ng)����������I�u���x��֮��Ĺ�Ʊ���ߌ������ϼs���l���Ĺ�Ʊ������x�����������(y��n)������˾�M(j��n)��Ͷ�C(j��)���������������˾��(y��ng)�ӏ�(qi��ng)��Ͷ�Y�О�ĺ�Ҏ(gu��)�O(ji��n)������������������M(j��n)�����c(di��n)�O(ji��n)�����������ƽ������˾�����ĸ���Y�a(ch��n)�������������]ʽ���������_��ʽ������������������������������������Y�a(ch��n)���������M(j��n)���κ���ʽ�IJ���(d��ng)�P(gu��n)(li��n)���ס�����ݔ����� ���� �҂����ţ���������������ܴ��ڵĆ��}�^�ǿ�Ѩ���L(f��ng)������ڻ���IJ����~��ʼ�K̎�ڱ�����ӱO(ji��n)�صĠ�B(t��i)���@�ё��ڻ����^�ϵ��_(d��)Ħ����˹֮���S�r���ܕ�ָ����Щ��Խ�׳صġ��ĺ��ӡ��������һ�δε�ԇ̽������ӵĵ������ϣ���Ј��܉��L�ڽ����\(y��n)�еĹ����һ�����֣��،����ѻ�������ġ����f�ɕr�������ړu�@֮��������

|